الدليل الشامل للجولات الاستثمارية وتقييم الشركات الناشئة

الجولات الاستثمارية فى السعودية لماذا؟ تعد المملكة العربية السعودية واحدة من أهم الأسواق الناشئة في العالم، حيث يتميز الاقتصاد السعودي بالتنوع والقوة، ويعتبر صاحب أكبر احتياطي نفطي في العالم، ويتطلب هذا الوضع الاقتصادي القوي دعماً للشركات الناشئة ومنحها التمويل اللازم للنمو والتطور، وهذا ما يتمتع به المستثمرون في المملكة العربية السعودية، وتأتي أهمية تمويل الشركات الناشئة في المملكة من ضرورة تطوير الاقتصاد وإنشاء مشاريع جديدة، وتوفير فرص عمل للشباب وتحقيق أهداف التنمية الاقتصادية والاجتماعية، ومن أجل دعم هذه الأهداف أطلقت المملكة العديد من المبادرات والبرامج والصناديق التي تهدف إلى تمويل الشركات الناشئة، ومنحها الدعم اللازم للنمو والتوسع، ويجب على المستثمرين الراغبين في الاستثمار في الشركات الناشئة في المملكة العربية السعودية التعرف على هذه البرامج والصناديق، ومدى قدرتها على تحقيق غاياتهم الاستثمارية، حيث تم إطلاق العديد من أهم البرامج في المملكة العربية السعودية لتمويل الشركات وهي برامج تركز على دعم رواد الأعمال وشركاتهم الناشئة في المملكة، وتوفير التمويل اللازم لهم للنمو والتطور اللازم للمشاريع الناشئة، وتوفير الدعم الاستشاري والتدريبي للمشاريع الناشئة، وذلك بهدف تحسين مستواها وتطويرها، والجدير بالذكر أن مجال تمويل الشركات الناشئة في المملكة مجالاً واعداً للمستثمرين، حيث تظهر العديد من الشركات الناشئة في مختلف القطاعات الصناعية، وتلتف حولها تحالفات استثمارية وشراكات ناجحة، ومن الجدير بالذكر أيضا أن تمويل الشركات الناشئة في المملكة لا يقتصر فقط على المستثمرين المحليين، بل يتمثل في مجال مستقطب استثماري دولي واسع للاستثمار الأجنبي، وهو ما يتم عبر البرامج والمبادرات الحكومية التي تهدف إلى تلبية الاحتياجات الاستثمارية للشركات الناشئة، وتحقيق الأهداف التنموية للدولة، ويتبين لنا مما سبق أن الاستثمار في تمويل الشركات الناشئة في يعتبر فرصة استثمارية واعدة، تستحق من المستثمرين الاهتمام والتركيز عليها، وذلك بهدف تحقيق الفوائد الاستثمارية العالية، وتغذية التنمية الاقتصادية والاجتماعية للدولة، ومن هنا حرصنا على أن يتناول هذا المقال الحديث عن الجولات الاستثمارية في المملكة العربية السعودية, من حيث بيان ما هى الجولة الاستثمارية وأنواع الجولات الاستثمارية وكيف يتم تقيم الشركات الناشئة فى السعودية

ما هو الاستثمار الجريء فى السعودية؟

إن الاستثمار الجريء في المملكة العربية السعودية بشكل بسيط عبارة عن شكل من أشكال التمويل المالي للشركات الناشئة ولرواد الأعمال الناشئين في المملكة، حيث أن الكثير من الشركات الناشئة في السعودية تسعى جيداً للحصول على الاستثمار الجريء لتحقيق معدلات نمو أعلى، وكذلك يعرف الاستثمار الجريء أيضاً في السعودية بأنه رأس المال المخاطر، فهو يعتبر أحد أشكال الاستثمار عالي المخاطر في الشركات الصغيرة والتي تكون ناشئة.

ما هى الجولة الاستثمارية فى السعودية ؟

وبناء على مفهوم الاستثمار الجريء، يأتي مصطلح الجولات الاستثمارية في السعودية، حيث تعتبر معنى الجولات الاستثمارية في السعودية هي تمويل الشركة الناشئة من قبل عدد من مستثمري رأس المال الجريء، فالجولة الاستثمارية الواحدة تعد أحد أهم المحطات التي يبحث فيها رائد الأعمال عن استثمارات لاستغلال هذه الاموال لبدء تشغيل مشروع أو تطويره أو التوسع فيه ونموه.

ومعنى الجولة الاستثمارية أيضا، هي ما يقوم بها المستثمرون بهدف تمويل عدد من الشركات الناشئة في السعودية، وهذا بصفتها استثمار جريء، كما تجمع من خلالها الشركات الناشئة بهدف الوصول لمرحلة الربحية وقد تمثل هذه الجولات صفقات ملكية أو ديون قابلة للتحول.

والجولة الاستثمارية هي ما يقوم بها المستثمرون بهدف تمويل عدد من الشركات الناشئة في السعودية، وهذا بصفتها استثمار جريء، كما تجمع من خلالها الشركات الناشئة بهدف الوصول لمرحلة الربحية وقد تمثل هذه الجولات صفقات ملكية أو ديون قابلة للتحول.

قد يهمك قراءة: خدمات تأسيس الشركات في السعودية

أهم المصطلحات المتعلقة بالجولات الاستثمارية

هناك بعص المصطلحات الهامة في مجال الاستثمار الجريء والجولات الاستثمارية التي يجب على المستثمرين ورواد الاعمال والشركات الناشئة الالمام بها، وهي على التالي:

شروط قابلة للتحويل (CONVERTIBLE NOTES)

يستخدم هذا المصطلح في مجال الإدارة المالية والاستثمارات، وفى مجال الجولات الاستثمارية هو عبارة عن عقد يبرم بين الشركات الناشئة والمستثمرين، حيث يقتضي هذا العقد تمويل المستثمرين للشركة الناشئة بصفتها ديون في ظل عدد من الاشتراطات، وتكون هذه الديون قابلة للتحويل لحصص في ملكية الشركة.

مستثمر رئيسي LEAD INVESTOR))

وهو قائد الجولة الاستثمارية في المملكة العربية السعودية، والذي يتعهد بالاستثمار بالنسبة الأكبر في كل مبلغ تمويل ويقوم بعمليات المفاوضات والتقييم والفحص، وهذا المستثمر يجب توافر بعض المواصفات فيه مطلعها الخبرة في الاستثمارات الجريئة والملائمة المالية القوية، والجدير بالذكر أن هذا المستثمر قد يحصل على مزايا أكثر عن باقي المستثمرين.

مستثمر مؤسسي (INSTITUTIONAL INVESTOR)

وهو المستثمر كمؤسسة في المملكة العربية السعودية، ومن أمثلته صناديق الاستثمار ومؤسسات التقاعد، الشركات العامة والعائلية في المملكة، ويجب أيضاً أن تتوافر فيه الخبرة والملائمة المالية، وتجدر الإشارة إلى أن هذا النوع من المستثمرين يعد فرصة للاستفادة من الخبرات والتجارب لمختلف مراحل نمو الشركات.

صندوق رأس المال الاستثماري (VENTURE CAPITAL FUND)

ويعتبر هذا نوع من صناديق الاستثمار المختص في الاستثمارات الجريئة بشكل عام والاستثمارات في الشركة التقنية، وتهتم هذه الصناديق بالمؤسسات الاستثمارية، ولكنها تقبل استثمارات الأفراد ذوي الخبرة والملائمة المالية القوية.

العناية الواجبة (DUE DILIGENCE)

وهذا هو الفحص الواجب، بحيث يتم التحقق والتدقيق في كافة معلومات الشركات في كلا من النواحي القانونية والمالية، ويتم أيضاً إجراء بعض الدراسات المالية لها، وكل هذا من أجل تحديد كافة المخاطر التي يمكن حدوثها.

غرفة البيانات (DATA ROOM)

وهو المكان الذي يوضع فيه كافة الملفات المهمة لإجراء التدقيق والفحص السابق الإشارة لهما، والجدير بالذكر ان تلك الاماكن أصبحت عبارة عن غرف افتراضية يتم من خلالها مشاركة تلك الملفات.

جودة الدخل (QUALITY OF REVENUE)

وهذا يعنى تقييم الشركات الناشئة من خلال المبيعات وليس الربحية، ويعد هذا التقييم مقياس لدى العديد من المستثمرين لنجاح الشركة في اكتساب العملاء ودراسة جودة المبيعات واستدامتها.

مستثمر استراتيجي - مستثمر مالي ( (STRATEGIC INVESTOR-FINANCIAL INVESTOR

والمستثمر الاستراتيجي، وهو الذي يكون الهدف منه غير مالي، بل يكون الهدف منه الاستحواذ على تقنيات أو شرائح العملاء وأسواق جديدة.

أما المستثمر المالي، فيهدف للحصول على العوائد ولا يستهدف قطاعات محددة، وهذا ما هو يتسم به المستثمر الجريء في السعودية.

قد يهمك قراءة: واجبات أصحاب المشاريع الصناعية في السعودية

الوقت المناسب لإطلاق جولة استثمارية لشركة ناشئة في السعودية

بعد معرفة معنى الجولة الاستثمارية, يجب على الشركات الناشئة في المملكة العربية السعودية قبل التفكير أو التخطيط لإطلاق جولتها الاستثمارية في المملكة، أن تقوم بالتأكد من الآتي:

جهازية الشركة الناشئة إداريا وقانونيا وماليا لجولة استثمارية.

- التأكد من صحة القوائم المالية للشركة الناشئة.

- تقييم الشركة الناشئة ماليا.

- فهم عملية الجولة الاستثمارية أو التمويل والقدرة على فهم وتحليل الوثائق المطلوبة وبالأخص الشروط والأحكام.

- اختيار الوقت المناسب لإطلاق الشركة الناشئة جولتها الاستثمارية في السعودية.

وتجدر الإشارة إلى أن الوقت المناسب لإطلاق الشركة الناشئة في المملكة العربية السعودية جولتها الاستثمارية، يختلف باختلاف الهدف وحالة الاقتصاد، حيث تختلف الأهداف من الجولات الاستثمارية للشركات الناشئة بين التالي:

- التوزيع والتسويق، وذلك من خلال تحسين الدعايات والنشر والتوزيع التي تعكس تخفيض التكاليف وزيادة المبيعات أو أحدهما.

- التوسع لأسواق جديدة، بإطلاق منتجات جديدة أو الوصول لمناطق جديدة.

- تنفيذ خطط جديدة.

- تمويل العجز، ويستخدم لتعويض النقص من رأس المال.

ولكون اختيار الوقت المناسب لإطلاق جولة الاستثمار يعد مسألة حرجة، فيجب على الشركة تحليل إمكانية تحمل المهما والالتزامات التي ستتكبدها نتيجة هذه الجولة.

قد يهمك قراءة: الأنشطة المسموح بها للمستثمر الأجنبي في السعودية

مراحل جمع رأس المال الجريء لجولات استثمارية في السعودية

تبدأ عملية جمع رأس المال الجريء بالخطوة الأولى وهي جمع المقاييس وترتيب الخطط، بإثبات الطلب على المنتج ومجالات النمو ومدى ملاءمته للسوق، من خلال حساب اجمالي السوق المتاح، الحصة والقيمة السوقية وتحديد مقاييس الربحية اعتمادا على نوع التشغيل (إيرادات معدل نمو)، وخطط وإمكانيات التوسع، بالإضافة لتحليل استراتيجيات اكتساب العملاء والتكاليف لكل عميل وتقييم الشركة من خلال القيمة السوقية ومضاعف المبيعات وأكثر طرق التقييم شيوعاً (بيركس جمع عوامل الخطر، بطاقة الأداء، وحاسبة كيان الاستشارات)، دراسة أفضليات التصفية للمستثمرين، وتحديد شروط ملكية المؤسس.

وبعد ذلك تحديد الاحتياجات من خلال تقدير الشركة ومقدار الحصة التي يحصل عليها المستثمرين نظير استثماراتهم، وجمع المعلومات الداعمة وتحديد الاحتياجات واستهداف رأس المال الملائم لأهدافك (قطاع صناعي مرحلة الشركة المبلغ، الملاءمة الشخصية) حيث يمكن أن يتم تعريفها على فئتين الدرجة الأولى (بمنافسة أكثر حدة)، الدرجة الثانية بالإضافة لتحديد عدد الشركات المستهدفة المراحل المبكرة لتحديد أفضل الشركات واستهدافها بالعرض الأساسي.

وبعد ذلك يتم إجراء البحوث حول المستثمرين الشركات والأفراد مما يفيد في تخصيص العرض الاستثماري، ثم يتم تقديم العروض الاستثمارية للمستثمرين من خلال العروض الاستثمارية (Pitch Deck) لإقناع المستثمر بمقابلتك والحصول على فرصة العرض الكامل للفرصة الاستثمارية خلال الاجتماع، ويعد تصميم العرض الاستثماري جانب في غاية الأهمية بالإضافة للمعطيات فهذا العرض هو مرآة شركتك الناشئة لدى المستثمرين.

ويجب أن يجيب العرض الاستثماري على الأسئلة التالية:

- ما هي رؤية الشركة؟

- ما هي القيمة المميزة التي تقدمها؟

- ما هي المشكلة التي تحلها؟ وكيف تحلها؟

- ما هو السوق المستهدف؟ وما هي الفرص المتاحة فيه؟

- ما هو نموذج العمل؟ وما هي مصادر الأرباح منه؟

- اثبت فاعلية مشروعك؟ هل قمت بتجربته على أرض الواقع أو أجريت أبحاث السوق؟

- ما هي استراتيجيتك في البيع والتسويق؟

- لما أنت وفريقك مناسبين وقادرين على إنجاح المشروع؟

- ما هي الأوضاع المالية لشركتك؟ وما هي تقديرات مبيعاتك؟

- من هم منافسيك؟ وكيف تختلف عنهم؟

- كم الاستثمار الذي تحتاجه؟ وكيف ستستغله؟

حيث أنه بتجهيز العرض الاستثماري يجب البدء بحصر المستثمرين المحتملين في قائمة وتحديد عدد المستثمرين المستهدفين، ويتم التواصل معهم حسب الطرق المناسبة لكل مستثمر مع مراعاة العامل الزمني والاحترافية وبعد الاجتماع يجب إرسال بريد الكتروني لكل مستثمر لشكره على وقته مع إبراز ما ذكر في الاجتماع، والتذكير بالخطوة القادمة.

قد تضطر لاختيار مستثمر عن الآخرين من خلال اختيار الكثر خبرة وملاءة مالية أو من خلال قائد الجولة الذي يقوم بالتدقيق القانوني والمالي للشركة، حيث يتم التفاوض مع قائد الجولة حول التقييم وهيكلة الصفقة وبتوقيع التيرم شيت التي تحسم هذه المفاوضات وبانتهاء المفاوضات تكتب العقود الأساسية (الشركاء –التأسيس - بيع الأسهم) والتوقيع عليها يعد اغلاقاً للصفقة، وبإغلاق هذه الصفقة جرت العادة أن يتم الإعلان عن اغلاق الصفقات بهدف التسويق للشركة والمستثمرين من خلال خبر صحفي، وغالبا ما يتم الإعلان عن المبالغ الكبيرة لإبراز قدرات الشركة على جمع هذه المبالغ، كما يجري الإعلان من خلال وسائل التواصل الاجتماعي.

يجب الإتقان في عرض العرض الاستثماري أثناء اجتماعك بالمستثمرين، ويأتي ذلك من خلال الممارسة والتدريب مع التهيئة على ما يجب قوله وعرضه على المستثمر، ويجب الاهتمام بتوقيت الاجتماعات على ان لا تمتد الفترة بين الاجتماعات لمدة طويلة، كما يجب أن تظهر الاحترافية والاهتمام من خلال سؤال كل جهة مستثمرة عن آلية اتخاذ القرار وإجراءات الاستثمار لديهم ومدى رغبته بقيادة الجولة وتقييم القيمة المضافة التي سيضيفها المستثمر، ويجب الحرص على حضور الأعضاء المهمين في الفريق فقط واتفق مع المستثمر على الخطوة القادمة، بعد الاجتماع ارسل بريد يتضمن شكر على اهتمامه ووقته مع أهم النقاط والتذكير بالخطوة القادمة.

تأتي بعد ذلك خطوة تحديد المستثمرين وهو ما يعود لحجم الجولة بزيادة حجم الجولة تتضح الصورة بخصوص قائدها، الأمر الذي يمكن من التنسيق معه فيما يخص بقية المستثمرين خصوصاً في الجولات المبكرة، حيث يتكفل القائد بالتواصل مع بقية المستثمرين أو باتصال شركتك بهم، يمكنهم العودة للقائد في بقية الخطوات.

حيث أنه باختيار المستثمرين سيطلبون منك إجراء الفحص والتدقيق النافي للجهالة، من خلال الفحص المالي من خلال تقييم المبيعات من حيث الجودة والاستدامة والمخاطر، ودراسة اقتصاديات الوحدة، والفحص القانوني لمراجعة العقود الداخلية والخارجية والذي من خلاله يجب توفير البيانات في غرف البيانات التي قد تكون واقعية أو افتراضية وهي الممارسة الأكثر شيوعاً حيث أن غرفة البيانات هي المساحة المستخدمة لتخزين المعلومات كالعقود والوثائق بقصد مشاركتها بطريقة آمنة، كما أنه تتوفر عدد من المنصات التي تخدم هذا الغرض بتوفير الاعدادات السهلة بواجهات استخدام متقدمة وخيارات عديدة، كما يوجد من المنصات التي يجب تقييمها تبعا للمهارات المتوفرة والميزات المطلوبة، بحيث يتم إنشاء هيكل بيانات بسيط وواضح قدر الإمكان مع السماح بالقراءة فقط ووصول منفصل لكل مستثمر لتخصيص المحتويات ضع خطة تحديث البيانات شهرياً أو ربعياً أو سنوياً حسب أهدافك، كما يجب الحذر عند مشاركة البيانات حيث بالإمكان استعراض البيانات المطلوبة مبدئياً من خلال مكالمات الفيديو والاجتماعات الافتراضية، ويجب أن تتضمن غرفة البيانات الخاصة على الآتي:

- وثائق الشركة (عقد التأسيس - اتفاقيات التصويت وحقوق المستثمرين، وغيرها)

- وثائق مجلس الإدارة (محاضر الاجتماعات والموافقات)

- الوثائق المالية (بيانات الربح والخسارة والتوقعات المستقبلية)

- مواد التسويق (إرشادات العلامة التجارية والرؤية، خطة الصفحة الواحدة للتسويق)

- شهادات ورخص الملكية الفكرية (براءات الاختراع، العلامات التجارية، استراتيجيات الملكية الفكرية)

- بحوث السوق (دراسات السوق، تحليلات المنافسين والتسعيرات)

- وثائق المبيعات (عمليات البيع والمجريات)

- وثائق الموارد البشرية (قوائم الموظفين بالمسميات الوظيفية والرواتب، عقود الموظفين التعينات المهمة مستقبلياً، قوائم العمال والشركات المتعاقدة)

- الوثائق التقنية (هندسة النظم، عمليات التكامل خريطة الإصدار ولقطات للمنتج الحالي)

ثم يتم الانتقال إلى خطوة أخرى تتعلق بالمفاوضات مع القائد بإخطار المستثمرين، تتعلق بالمفاوضات في التقييم حيث يفضل المستثمرين اجراء تقييمهم الخاص باختلاف طرق التقييم، وقم بمراجعته ومقارنته بتقييمك الخاص، وهيكل الصفقة بصفتها ملكية أو ديون قابلة للتحويل، وأخيرا ختام المفاوضات بتوقيع التيرم شيت التي يتفق من خلالها الطرفان على التقييم والهيكل مع إيضاح كافة الحقوق للأطراف، ترسل الوثيقة لكافة المستثمرين الذين قد يرجعون بعدد من الملاحظات التي يرجع قبولها لكل من المؤسسين وقائد الجولة.

ثم تبدأ خطوة إغلاق الجولة، حيث تبدأ مرحلة إغلاق الجولة من خلال الوصول لاتفاق كامل مع قائد الجولة وإتمام عمليات الفحص وكتابة العقود الأساسية (الشركاء التأسيس بيع الأسهم) من خلال مستشار قائد الجولة القانوني ومراجعتها من قبل مستشار الشركة، وتوقيعها من قبل المؤسسين أولاً ومن ثم المستثمرين، وفي حال لم يضع المستثمرين شروطاً على تحويل الأموال فإنه يتم تحويل الأموال دون تأخر كما اعتاد المستثمرين والشركات إعلان إغلاقهم للجولات يهدف التسويق والدعاية للطرفين من خلال الاخبار الصحفية ووسائل التواصل الاجتماعي والمواقع المتخصصة، غالباً ما يتم إعلان مبالغ الاستثمار الكبيرة جداً بصفتها اثبات القدرة الشركة على جذب الاستثمار.

قد يهمك قراءة: مزايا الاستثمار الأجنبي في السعودية

أنواع الجولات الاستثمارية فى المملكة العربية السعودية

تم تصنيف الجولات الاستثمارية لخمس مراحل تبدأ بالمستثمر الملائكي، مستثمر مرحلة البذور، المرحلة (أ)، المرحلة (ب)، المرحلة (ج)، ولكل مرحلة عدد من المهام التي يجب إنجازها بفعالية حيث يعد من مراحل الشركات الناشئة، التالي:

- مرحلة ما قبل البذرة

ومعرفة ما هو المستثمر الملائكى هنا هامة، فهو المستثمر صاحب الدور الجوهرى في منظومة الشركات الناشئة، فهو يعود بالمنفعة والفائدة الكبيرة على رواد الأعمال، ويشكل مصدر التمويل الأولي لتشغيل وانطلاقة الشركة، من مراحل الشركات الناشئة وتلك المرحلة لا تعتبر في الأساس جولة استثمارية رسمية، حيث يتم إعداد فريق عمل صغير من شخصين إلى أربعة أشخاص يركز على أبحاث السوق وإعداد نموذج أولي للمنتج أو الخدمة لإثبات الفكرة، وفي هذه المرحلة ينفق رائد الأعمال أموالاً دون الحصول على إيرادات، ويكون الهدف الأساسي إثبات فاعلية الفكرة أو تطويرها بما يخدم العملاء المستهدفين وتحويلها لواقع ملموس.

- المراحل الأولية المستثمر الملائكي / مرحلة البذور

وفى تلك المرحلة يتم إجراءات بحوث السوق والتعرف على العملاء وتصنيع المنتجات الأولية وإعداد فريق عمل صغير ونموذج عمل واضح وبسيط، ودراسة مخاطر السوق والصناعة، وتتراوح حصة المستثمرين في هذه المرحلة ما بين (10% إلى 20%).

- المرحلة (أ):

من مراحل الشركات الناشئة يتم في هذه المرحلة توجه الاستثمارات في هذه المرحلة لمجالات تحسين العمليات والتوسع في العملاء والأسواق داخل الدولة وتطوير المنتج والخدمة واستحداث خصائص جديدة، وتحليل ردة فعل السوق ومخاطر نموذج الأعمال، وتتراوح حصة المستثمرين في هذه المرحلة ما بين (20% إلى 30%).

- المرحلة (ب):

من مراحل الشركات الناشئة يتم في تلك المرحلة توجه الاستثمارات من هذه المرحلة عادة للتوسع إقليمياً وزيادة فريق العمل والمبيعات بالإضافة لإدارة التكاليف والاهتمام بالموظفين، وتحليل مخاطر التوسع، وتتراوح حصص المستثمرين في هذه المرحلة بين (20% إلى 40%).

- المرحلة (ج):

تستهدف هذه المرحلة التوسع الدولي والاستحواذ على المنافسين والعمل على تسريع النمو وتتراوح حصص المستثمرين في هذه المرحلة ما بين (٢٠% إلى ٤٠%).

يستغرق إقفال الجولة الاستثمارية بحد أقصى ستة أشهر، وغالبا ما يتم فتح جولة كل سنة ونصف بالمتوسط تقريباً، حيث يستغرق تنفيذ مهام كل جولة من سنة ونصف إلى سنتين، المبلغ يتضاعف في كل جولة عن السابقة لـ ٣-٥ أضعاف.

قد يهمك قراءة: شروط الحصول على ترخيص الإستثمار الأجنبي في السعودية

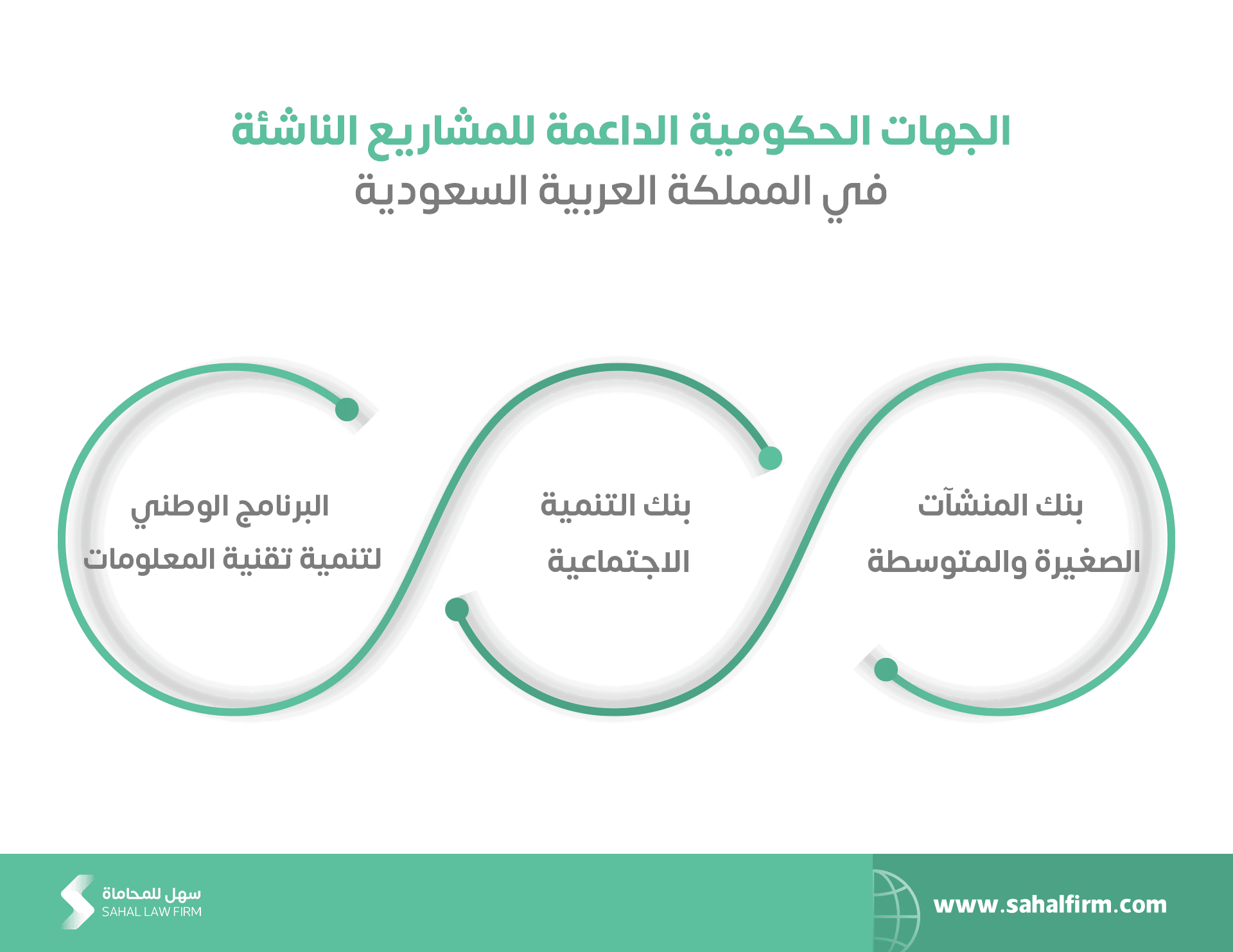

الجهات الحكومية الداعمة للمشاريع الناشئة في المملكة العربية السعودية

يوجد العديد من الجهات الحكومية التي تدعم رواد الأعمال وأصحاب المنشآت الصغيرة والمتوسطة في المملكة العربية السعودية في مختلف المجالات، ومنها الآتي:

1- بنك المنشآت الصغيرة والمتوسطة

يهدف بنك المنشآت الصغيرة والمتوسطة إلى زيادة التمويل المقدم إلى قطاع المنشآت الصغيرة والمتوسطة في المملكة العربية السعودية.

2- بنك التنمية الاجتماعية

يقدم بنك التنمية الاجتماعية تمويل بدون فائدة للمشاريع المتناهية الصغر والصغيرة الناشئة في المملكة العربية السعودية.

3- البرنامج الوطني لتنمية تقنية المعلومات

تهدف المبادرة إلى تمكين شركات تقنية المعلومات متناهية الصغر والصغيرة والمتوسطة من تحقيق فرص النمو من خلال تقديم ضمان يصل إلى 15 مليون ريال على التمويل المطلوب من البنوك والجهات التمويلية المشاركة، ويستفيد من هذه المبادرة الشركات متناهية الصغر (الناشئة) الحاصلة على شهادة تسجيل من "منصة تك"، كذلك الشركات الصغيرة والمتوسطة الحاصلة على شهادة تسجيل من "منصة تك".

تفاصيل المبادرة:

- المبادرة متاحة لشركات تقنية المعلومات الحاملة لسجل تجاري يشمل أحد الأنشطة الاقتصادية التقنية حسب تصنيف ISIC4 (الدليل الوطني للأنشطة الاقتصادية) والحاصلة على شهادة تسجيل من "منصة تك" وبطاقة الأداء للمحتوى المحلي.

- ضمان تمويل من أحد البنوك أو الجهات التمويلية المشاركة

- بالشراكة مع برنامج كفالة

- ضمان تمويل بين 100,000 و15 مليون ريال

- ضمان على نسبة تصل إلى 90% من إجمالي قيمة التمويل

- طلب التمويل مباشرة من البنوك والجهات التمويلية المشاركة أو عن طريق "بوابة التمويل" التابعة لمنشآت

4- صندوق التنمية الزراعية

يهدف الصندوق إلى دعم التنمية الزراعية واستدامتها عن طريق تقديم القروض الميسرة والتسهيلات الائتمانية اللازمة، بجانب دعم المشاريع الناشئة في التقنية الحديثة.

5- صندوق دعم المشاريع (وزارة المالية)

وهو إحدى مبادرات حزم التحفيز لدعم استمرارية واستكمال المشاريع ويركز الصندوق بدوره على توفير دعم تمويل المشاريع الكبرى ذات الأولوية وهي القطاعات الصحية والتعليمية والتطوير العقاري.

6- صندوق التنمية الصناعية السعودي

يعمل الصندوق الصناعي بشكل فقال لتوفير الدعم المالي والاستشاري وتقديم الحلول المبتكرة لنمو وتطور الصناعة المحلية ورفع مستوى أدائها، لتحقيق أهدافه الاستراتيجية.

7- صندوق التنمية السياحي

تمويل المشاريع التي تخدم المناطق الأقل نموا في مختلف مجالات السياحة (الأصول والخدمات) بتوفير خيارات تمويل ملائمة وتقديم الاستشارات والخدمات الداعمة.

8- بنك التصدير والاستيراد السعودي

يوفر خدمات تمويل الصادرات والضمانات وتأمين ائتمان الصادرات بمزايا تنافسية، كما يقدم تسهيلات ائتمانية لاستيراد المواد الخام بهدف خلق قيمة مضافة لها وإعادة تصديرها، بالإضافة لتقديم خدمات غير مالية كالمشورة المالية أو الاقتصادية أو الفنية للمستفيدين.

قد يهمك قراءة: شروط فتح فرع شركة أجنبية في السعودية

القيمة الاقتصادية للاستثمار الجريء في السعودية

إن الشركات الناشئة في السعودية في المراحل المبكرة تنطوي على مخاطر كبيرة، ولذلك نجد أن تنويع المحفظة الاسـتثمارية والذي يكون عادة يحرص المستثمرون على القيام بها، يساهم فـي تقليل المخاطر على المحفظة بحيث يمكن للعوائد الكبيرة المتوقعة من الشركات التي تنجح أن تعـوض جميع الخسائر من الشركات الأخرى بالإضافة إلى تحقيق عوائد بين (100% و700%) وأكثر.

ولهذا يقوم المستثمرون الجريئون بمضاعفة عـدد الشركات الناشئة التي يستثمرون فيها ضمن المحفظة، من أجل تعزيز فرص وصول إحدى هذه الشركات إلى مراحل متقدمة.

قد يهمك قراءة: أهمية الحصول على الاستشارة القانونية من مكاتب المحاماة

الأسباب التي يبحث عنها المستثمر الجريء في الجولات الاستثمارية

يعد من أهم الأسباب التي يبحث عنها المستثمر الجريء في الجولات الاستثمارية في السعودية، توافر إيرادات سنوية أو شهرية، وتوافر أفكار عمل مبتكرة ومفيدة يستحق الاستثمار فيها، حيث يكون لكل من المستثمرين معايير الاستثمار الخاصة به.

نماذج محلية ناجحة للجولات الاستثمارية

1- شركة ايوا

وهي شركة تمثل التجارة الإلكترونية في مجال البيع بالتجزئة إلكترونيا للبصريات والعدسات اللاصقة، تأسست عام 2017م، حصلت الشركة خلال الثلاث أعوام الماضية على 11.1 مليون دولار من خلال الجولات الاستثمارية.

2- منصة نون اكاديمي

وهى منصة تعليمية الكترونية تأسست عام 2013م في السعودية، توفر تلك المنصة تجارب التعليم بشكل تفاعلي مرح، حصلت الاكاديمية على 21.5 مليون دولار كتمويل من خلال جولاتها الاستثمارية.

3- منصة نعناع

وهي منصة متخصصة في شراء المواد الاستهلاكية حيث تساعد المتاجر الضخمة بعرض المنتجات لملايين المستخدمين، تأسست المنصة عام 2015م، وحصلت على تمويل بقيمة 24.6 مليون دولار خلال جولاتها الاستثمارية.

4- شركة مرسول

وهي أول شركة متخصصة في خدمات التوصيل التشاركي بالاعتماد على التطبيق الذكي على أجهزة المحمول، تأسست عام 2015م، من قبل أيمن السند ونايف السمري أعلنت الشركة عن نجاحها بإغلاق حولتها الاستثمارية (أ) بقيادة رائد فنتشرز و(س.ت.فى) وبمشاركة المستثمر مازن الجبير، ولم يُعلن عن إجمالي التمويل المتحصل من هذه الجولة إلا أنه قد تم الإعلان عن انضمام كل من جهاد العمار مدير الاستثمار في (س.ت.فى) وعمر المجدوعي شريك رائد فنتشرز لمجلس الإدارة في مرسول.

5- منصة جاهز

تعد من أهم منصات التوصيل التشاركي في السعودية، تأسست المنصة عام 2016م، من قبل غصاب المنديل وشركاؤه أعلنت الشركة نجاحها بإغلاق جولتها الاستثمارية (أ) بقيادة (إيمباكت 46) كأكبر صفقة من نوعها في المملكة العربية السعودية بقيمة ٣٦.٥ مليون دولار، وتم استقطاب المستثمرين خلال هذه الجولة.