نظام ضريبة الدخل السعودي: دليل شامل

هل لديك الخلفية الكافية حول نظام ضريبة الدخل السعودي؟ لقد برز هذا النظام ضمن المواضيع الهامة التي تشغل بال الأفراد والشركات على حد سواء، حيث يتساءلون عن ماهيتها وكيفية حسابها وإجراءات التسجيل وتقديم الإقرارات، وسواء كنت موظفًا مقيمًا أو صاحب شركة ناشئة أو مستثمرًا أجنبيًّا، فإن فهم تفاصيل هذه الضريبة أصبح ضرورةً لا غنى عنها، وهذا المقال يعد بمثابة دليل شامل يجيب عن كافة تساؤلاتك، وبالتالي منحك القدرة على إدارة دخلك والتزاماتك الضريبية بكفاءة.

ما هي ضريبة الدخل في السعودية؟

ضريبة الدخل في السعودية هي ضريبة تُفرض على دخل بعض الكيانات باستثناء دخل الأفراد المواطنين، ويتم تطبيقها على:

1. الشركات المقيمة والمسجلة في المملكة.

2. المستثمرين غير السعوديين، سواء كانوا أفرادًا أو شركات.

3. الشركات العاملة في بعض القطاعات المحددة مثل قطاع النفط والغاز.

ولا يتم تطبيق ضريبة الدخل على الرواتب في السعودية على المواطنين السعوديين، وبدلًا من ذلك يطبق نظام الزكاة، والتي تحسب بنسبة 2.5% من صافي الأصول الخاضعة للزكاة.

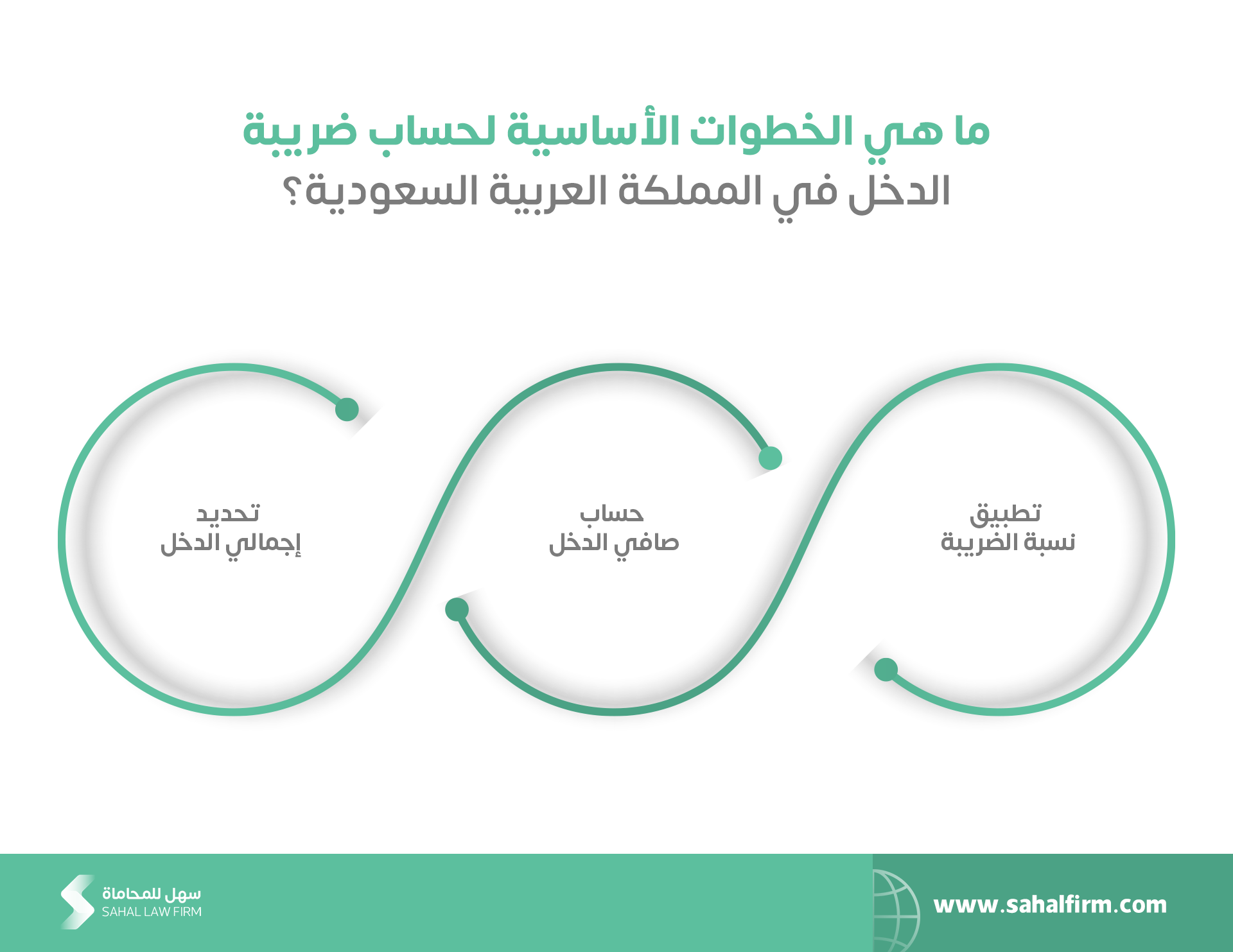

حساب ضريبة الدخل في السعودية

أما عن كيفية حساب ضريبة الدخل في السعودية فتتم عبر الخطوات التالية:

1. تحديد إجمالي الدخل بما في ذلك الأرباح والإيرادات وكافة المكاسب الناتجة عن ممارسة النشاط الخاضع للضريبة.

2. تحديد صافي الدخل بعد خصم المصاريف المسموح بها وفقًا لـ نظام ضريبة الدخل السعودي.

3. تطبيق نسبة ضريبة الدخل في السعودية على صافي الدخل الذي تم تحديده، وتختلف هذه النسبة باختلاف نوع الكيان والقطاع الذي ينتمي إليه.

نسبة ضريبة الدخل في السعودية

تم تحديد نسبة ضريبة الدخل في السعودية وفقًا للنظام ولائحته التنفيذية على النحو التالي:

1. فرض نسبة 20% على الدخول السنوية الخاضعة للضريبة للأفراد المقيمين غير السعوديين.

2. فرض نسبة 20% على الشركات العاملة في مجال إنتاج ومعالجة الغاز الطبيعي.

3. فرض نسبة تتراوح من 50% إلى 85% على المؤسسات البترولية العاملة في إنتاج الزيوت والمواد الهيدروكربونية.

معايير تحديد مصدر الدخل الخاضع لـ نظام ضريبة الدخل السعودي

من الضروري الإلمام بالشروط والقواعد التي تحدد خضوع الأفراد المقيمين والشركات لنظام ضريبة الدخل في السعودية، فلا يقتصر الأمر على مجرد الإقامة أو تأسيس شركة في المملكة، بل يتطلب أيضًا استيفاء شروط معينة تتعلق بمصدر الدخل لتحديد ما إذا كان خاضعًا للضريبة أم لا، وفيما يلي تفصيل هذه الشروط:

فيما يتعلق بالأنشطة التجارية والعقارية:

1. الأنشطة التي تم تنفيذها داخل المملكة، سواء كان نشاطًا تجاريًّا أو صناعيًّا أو مهنيًّا أو خدميًّا، يتم تنفيذه بشكل كلي أو جزئي داخل المملكة.

2. العقارات في المملكة، ويشمل ذلك الدخل الناتج عن امتلاك أو تأجير أو بيع أو أي شكل من أشكال التصرف في العقارات الواقعة داخل المملكة، سواء كانت أراضي أو مباني.

فيما يتعلق بالاستثمارات وحقوق الملكية

3. الأرباح الناتجة عن بيع حصص في شركات مقيمة في المملكة أو الخروج من شراكات في هذه الشركات.

4. الدخل الناتج عن تأجير الممتلكات المنقولة المستخدمة داخل المملكة، مثل الآلات والمعدات والمركبات.

5. الدخل الناتج عن بيع أو ترخيص استخدام حقوق الملكية الفكرية، مثل: براءات الاختراع والعلامات التجارية وحقوق النشر، أو الملكية الصناعية مثل: التصاميم والنماذج الصناعية في المملكة.

6. الأرباح الناتجة عن امتلاك أسهم في شركات مقيمة في المملكة، وكذلك أتعاب الإدارة وأتعاب أعضاء مجالس الإدارة التي تدفعها هذه الشركات.

فيما يتعلق بالمعاملات والخدمات

7. المبالغ المدفوعة نتيجة التعاملات الداخلية بين الشركات الأم والشركات التابعة لها أو الشركات المرتبطة بها، إذا كانت هذه المعاملات مرتبطة بأنشطة في المملكة.

8. المبالغ المدفوعة مقابل خدمات تم تنفيذها كليًّا أو جزئيًّا داخل المملكة، بغض النظر عن مكان إقامة دافع المبلغ.

9. الدخل الناتج عن استخدام أو استغلال أي من الموارد الطبيعية الموجودة في المملكة مثل النفط والغاز والمعادن.

الدخول غير الخاضعة للضريبة

نوجز لك فيما يلي أهم النقاط التي تجيب عن سؤالك حول ضريبة الدخل الشخصي أو أنواع الدخول غير الخاضعة للضريبة:

1. لا تُفرض ضريبة على أي دخل يعود لمواطن سعودي، باستثناء الدخل الناتج عن أنشطة قطاع البترول والغاز، وذلك بهدف تشجيع المواطنين السعوديين على الاستثمار وامتلاك الشركات والاستفادة من موارد بلادهم.

2. تعد نسبة ضريبة الدخل في السعودية على المقيمين والمستثمرين الأجانب عاملًا مهمًّا يجذب أو يطرد الاستثمارات الأجنبية في أي بلد، ويتم استخدامها في المملكة كأداة لجذب الاستثمارات الأجنبية أو توجيهها نحو قطاعات معينة.

3. تُفرض المملكة ضرائب دخل مرتفعة على قطاع البترول والغاز بهدف تشجيع الاستثمار في قطاعات اقتصادية أخرى غير النفطية وتنويع مصادر الدخل القومي.

وفيما يتعلق بـ ضريبة الدخل على الشركات، فهناك حالات تعفى من الضرائب، وهي على النحو التالي:

1. الأرباح الناتجة عن بيع ممتلكات لا ترتبط بشكل كبير بأصول النشاط التجاري الرئيسي للشركة.

2. الأرباح الناتجة عن بيع الأصول المتداولة وفقًا لشروط المملكة، بما في ذلك: الأوراق المالية في السوق المالي داخل أو خارج المملكة.

3. توزيعات الأرباح على المساهمين، شرط ألا تقل نسبة ملكية الشركة في رأس المال عن 10% لمدة سنة كاملة.

خطوات التسجيل في ضريبة الدخل في السعودية وتقديم الإقرار الضريبي

أصبح بإمكانك الآن التسجيل إلكترونيًّا في ضريبة الدخل في السعودية حيث يخضع النظام كاملًا إلى موقع هيئة الزكاة والدخل، والتي تهدف إلى جباية الزكاة وتحصيل الضرائب والرسوم الجمركية وتحقيق الامتثال الضريبي والجمركي من قبل المكلّفين، من خلال تطبيق الأنظمة واللوائح والتعليمات ذات العلاقة بدقة وشفافية.

كما توفر الهيئة أيضًا خدمات متميزة وعالية الجودة تمكن المكلّفين من فهم التزاماتهم والوفاء بها بسهولة ويسر، واتخاذ الإجراءات اللازمة لضمان تحصيل جميع المستحقات المتوجبة عليهم، بما يحقق العدالة والإيرادات المطلوبة للدولة، وفيما يلي خطوات التسجيل:

1. تسجيل الدخول إلى موقع الهيئة العامة للزكاة والدخل.

2. التسجيل في ضريبة الدخل.

3. تعبئة البيانات وإرفاق كافة المستندات المطلوبة.

تقوم الهيئة بدورها في فحص طلبك وفي حال الموافقة عليه، ترسل لك الشهادة الضريبية ورقم المعاملة.

يمكنك أيضًا تقديم إقرار ضريبة الدخل على الرواتب في السعودية إلكترونيًّا، من خلال التوجه إلى قسم خدمات ضريبة الدخل على البوابة واختيار قسم الإقرارات، ومنه تحديد خيار "إقرار ضريبة الدخل"، ثم تعبئة البيانات المطلوبة في الإقرار مع التأكد من دقتها، والضغط على زر "تقديم".

في حال إرسال الإقرار، سوف تتلقى إشعارًا إلكترونيًّا عبر البريد الإلكتروني أو رسالة نصية قصيرة توضح قيمة مبلغ ضريبة الدخل المستحقة، لتقوم بسدادها إلكترونيًّا خلال الفترة الزمنية المحددة لذلك.

عقوبة عدم التسجيل في ضريبة الدخل في السعودية

نص نظام ضريبة الدخل السعودي على فرض غرامات مالية في حالات عدم الالتزام بأحكامه، ومن ذلك: عدم تقديم الإقرار الضريبي في الموعد المحدد والتأخر في سداد الضريبة المستحقة، فضلًا عن حالات التلاعب أو التحايل بهدف تخفيض قيمة الضريبة.

وقد حدد النظام هذه الغرامات بنسب عادلة تتناسب مع حجم المخالفة والخسائر المترتبة عليها، على النحو التالي:

1. غرامة التأخر في السداد، وتتراوح نسبتها بين 5% إلى 25% من قيمة الضريبة غير المسددة، وتزيد هذه النسبة تصاعديًّا بزيادة مدة التأخير.

2. غرامة التلاعب في البيانات، وفي حال ثبوت التلاعب أو تقديم معلومات غير صحيحة بهدف تخفيض قيمة الضريبة المستحقة، تفرض غرامة مالية ثابتة بنسبة 25% من قيمة الضريبة الحقيقية.

تهدف هذه العقوبات إلى ضمان الالتزام بأحكام نظام ضريبة الدخل السعودي وتحقيق العدالة بين المكلفين بها، وردع المخالفات والتلاعبات التي قد تؤثر على الإيرادات العامة للدولة.

في الختام، نأمل أن يكون هذا الدليل قد قدم لك نظرةً شاملة وواضحة حول نظام ضريبة الدخل السعودي، ومع ذلك ربما تتغير الأنظمة الضريبية أو تتطلب بعض بنودها فهمًا جيدًا لضمان الامتثال الكامل وتجنب أي مشكلات قانونية مستقبلية، لذا إذا كنت بحاجة إلى مساعدة احترافية في فهم تفاصيل ضريبة الدخل على الافراد أو الشركات أو أنواع ضريبة الدخل وتطبيقها على وضعك الخاص، فإن مكتب سهل للمحاماة يقف على أتم الاستعداد لتقديم الدعم القانوني والاستشارات الضريبة المتخصصة.